〒150-0001 東京都渋谷区神宮前6-23-4 桑野ビル2階

受付時間

定休日:不定休

受付時間:9:00~18:00

お役立ち情報

相続法が改正されました。

人が亡くなった場合に、その人(被相続人)の財産がどのように承継されるかを定めたルールを「相続法」といいます。

「相続法」は、1980年に改正されて以来、大きな見直しがされずにきました。一方でこの40年の間に日本の平均寿命は年を追うごとに延び、高齢化が進むとともに、家庭環境や社会経済活動でも大きな変化がありました。

このような社会経済情勢の変化にこれまでの「相続法」はそぐわなくなり、平成30年7月(2018年7月)に見直しされたのです。

ここでは、相続法改正項目をご紹介しています。

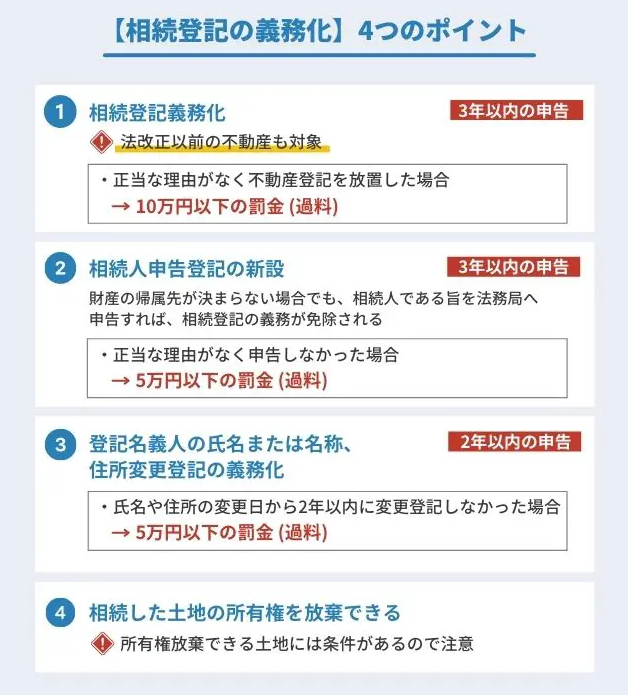

2024年施行の法改正の内容をおさらい

不動産を相続する方にとって大事なお話しだと思います。 今までになかった法律であり、私たちの生活にも様々な影響を及ぼしそうです。

法務省の法制審議会における、民法・不動産登記法部会の第26回会議において、相続登記を義務化する法案が決定され、2021年4月23日の国会で成立しました。

- 相続登記義務化はいつから?

- 法改正の4つのポイント

- 罰則の最高は10万円⁉

- 1相続登記の義務化(3年以内の申告)

相続登記義務化が施行された場合、相続人は不動産の取得から3年以内に相続登記を完了させなければなりません。

正当な理由もなく不動産登記を放置した場合は、10万円以下の罰金(過料)が請求されます。

「正当な理由」については、今後詳しいガイドラインが発出される予定であり、罰金がいくらになるかは裁判によって決定されます。

2024年の法改正後の相続登記義務化の具体的な期日は以下の通りです。

・遺産分割協議で不動産を取得した場合:遺産分割が完了した日またはそれぞれの要件を満たした日のいずれか遠い方から3年以内

・遺言により不動産を取得した場合:不動産の取得を知った日からまたはそれぞれの要件を満たした日のいずれか遠い方から3年以内

・現在相続登記をしていない不動産の場合:改正法の施行から3年以内

罰金の対象は法改正以前の過去の不動産も対象なので注意しましょう。

登記事項証明書の表題部は現行法でも罰則あり

相続登記をしなかった場合、法改正の施行後は10万円以下の罰金となりますが、登記事項証明書の表題部はすでに罰金の対象となっています。

表題部は不動産の所在や面積などを記載する欄ですが、本来であれば取得から1ヶ月以内に登記する必要があり、期限を過ぎると10万円以下の過料となります。

取得時期の古い不動産には表題登記されていないものもあるので注意してください。

- 2相続人申告登記の新設(3年以内の申告)

2024年スタートの法改正では相続人申告登記(仮称)の制度も新たに設けられます。

遺産分割が難航して財産の帰属先が決まらない場合でも、相続人である旨を法務局へ申告すれば、相続登記の義務が免除されるという制度です。

法改正の狙いは登記事項証明書の現行化であるため、ひとまず相続人の誰かが申告しておけば、相続発生の事実を法務局側で把握できるということですね。

遺産分割決着後は正式な不動産登記が必要になりますが、今まで放置されていたケースが多かったため、途中経過だけでも申告しておくという考え方になるでしょう。

なお、相続人申告登記についても、正当な理由がなく申告しなかった場合は5万円以下の過料が発生します。

- 3登記名義人の氏名または名称、住所変更登記の義務化(2年以内の申告)

現行制度では所有者の住所変更や氏名変更についての申告を義務化していません。

しかし、所有者に連絡が取れない場合は土地の有効利用に支障をきたすため、法改正後は氏名(法人も含む)や住所の変更登記が義務づけられます。

この制度にも期限があり、氏名や住所の変更日から2年以内に変更登記しなければ、5万円以下の過料が発生します。

頻繁に転勤される方は要注意ですが、毎回申告する負担が軽減されるよう、法務局と住基ネットの連携も予定されています。

法務局から住基ネットに照会し、所有者の住所が変わっていた場合、本人への通知や法務局側での住所変更対応も検討されているようです。

なお、2021年の相続登記義務化の施行前から変更登記していない過去の不動産も対象なので注意してください。

登記名義人が海外在住の場合は連絡先を登記する

今回の法改正は所有者不明の土地を減少させる目的があるため、常に登記名義人の最新情報を把握できるよう設計されています。

したがって海外居住者が日本国内に不動産を所有している場合、国内で連絡が取れる者、つまり窓口になる者の氏名または名称も登記することになります。

窓口になる者は親族等に限らず、第三者でも構いませんが、日本国内在住が条件となっています。

- 4相続した土地の所有権を放棄できる可能性がある

土地の相続にはさまざまな問題もあり、利用価値の低い土地、または遠隔地にあるため管理できない土地は、誰も相続したがらないケースがあります。

現行法では遺産の一部のみの所有権放棄が認められていないため、不要な土地でも誰かが相続し、固定資産税の納付や管理義務を負わなければなりません。

しかし、現在は「相続等により取得した土地所有権の国庫への帰属に関する法律」が創設(令和3年4月28日公布)され、公布後2年以内には施行される予定です。

相続登記義務化の一方で、相続した土地の所有権放棄も可能になるため、土地相続の悩みは解消されるかもしれません。

ただし、相続した土地の所有権放棄(国庫帰属)には条件があり、具体的な内容は次のようになっています。

相続した土地の所有権放棄に必要な条件

相続により取得した土地の所有権を放棄する場合、法務大臣へ申請して国庫帰属を認めてもらいますが、以下のような土地は申請の対象外になります。

・建物が建築されている土地

・担保権など収益目的の権利が設定されている土地

・他人による使用予定があり政令で定めるものが含まれる土地

・土壌汚染された土地

・隣地との境界が不明確であり所有権や帰属について争いがある土地

また、申請によって国庫帰属が認められた場合、申請者は管理費用となる10年分の負担金を納付しなければなりません。

遺産分割の見直し

遺産分割の見直しにおいては「婚姻生活が長い夫婦間での自宅贈与の優遇」と「遺産分割前の預貯金の払戻制度」の2つが新設されました。

- 婚姻生活が長い夫婦間での自宅贈与の優遇

- 遺産分割前の預貯金の払戻制度

婚姻生活が長い夫婦間での自宅贈与の優遇

遺産分割の見直しの1つめは、婚姻期間が長い夫婦間での自宅贈与の優遇です。婚姻期間の長さは結婚してから20年以上経過しているかどうかで判断します。

相続法の改正により、結婚してから20年以上の夫婦において、一方が他方へ自宅(建物または土地)を遺贈または生前に贈与した場合は、遺産の先渡しとして扱わないことになりました。

遺産の先渡しのことを「特別受益」と言いますが、特別受益は相続税の対象となります。

見直し前は、被相続人が配偶者のため生前に自宅を贈与していても、遺産分割時に特別受益の相続財産と見なされ、結局は贈与しない場合と同じく課税対象になっていました。

これでは、被相続人が配偶者の生活を守るために贈与しても、意思に反する結果となります。

このままでは配偶者が保護できないとして、民法及び家事事件手続法の一部が改正されました。

改正の内容を具体例で見てみましょう。

(具体例)

被相続人と配偶者の住む自宅の評価額は4,000万円

被相続人が生前に配偶者へ自宅の持分2分の1を贈与(2,000万円)

相続人 : 配偶者と子ども1人

相続財産 : 自宅(配偶者の持分は2分の1でその評価額は2,000万円)

その他の財産(6,000万円)

配偶者の相続後の資産(改正前)

改正前は、被相続人から配偶者への生前贈与は、遺産の先渡しとして扱われました。

先渡しの生前贈与は、遺産分割時に分割対象の相続財産に組み込まれます。全ての相続財産を全相続人に分割した後で、配偶者の相続分から先渡し贈与分が差し引かれて受け取る仕組みになっていました。 改正前の相続法のもとで配偶者が取得できる遺産を計算すると、以下になります。

【改正前 配偶者の法定相続分】

(生前贈与2,000万円+自宅持ち分2,000万円+その他財産6,000万円) ×1/2※

=5,000万円

※配偶者の法定相続分は2分の1

【改正前 法定相続分から先渡し分が差し引かれて最終的に配偶者が受け取る相続財産】

法定相続分5,000万円−先渡し分2,000万円

=3,000万円

改正前は、配偶者が相続できる財産は法定相続分から先渡し分が引かれた3,000万円となります。

生前贈与された自宅の持ち分2,000万円分と合計すると、残る財産は5,000万円になります。

もし自宅を生前贈与しなかった場合、配偶者の相続する財産はどうなっていたでしょうか。

【改正前 自宅生前贈与しない場合の配偶者相続分】

(自宅4,000万円+その他財産6,000万円×1/2

=5,000万円

改正前、生前贈与しない場合に配偶者が相続する財産は5,000万円になります。

生前贈与してもしなくても配偶者が受け取る財産は同じということです。

これでは、故人が配偶者の生活を思って行った生前贈与の意味がないですよね。

配偶者の相続後の資産(改正後)

改正後は「被相続人の意思の推定規定」が設けられました。

「被相続人の意思の推定規定」により、故人が配偶者の生活を思って行う自宅の生前贈与は遺産の先渡しとは見なさず、遺産分割対象の相続財産からは除外できるようになったのです。

【改正後 遺産分割で配偶者が受け取れる法定相続分】

(自宅持ち分2,000万円+その他財産6,000万円)×1/2

=4,000万円

【改正後 法定相続分と生前贈与分を合わせた配偶者の受け取る分】

4,000万円+2,000万円

=6,000万円

改正後は、生前贈与をすると、相続後に配偶者が受け取る財産の合計は6,000万円となります。 改正前と改正後を比べると、生前贈与した場合に配偶者は1,000万円多く取得できることになります。

遺産分割前の預貯金の払戻し

遺産分割の見直しの2つめは、遺産分割前の預貯金の払戻し制度の新設です。遺産分割前の預貯金の払戻し制度は、遺産分割終了前に相続人が当面の生活費や葬儀費用などでお金が必要になることを考慮して新設されました。 新設された預貯金払戻し制度には

(A)家庭裁判所の判断による払戻し

(B)家庭裁判所の判断を経ない払戻し

の2つがあります。

それぞれご紹介します。

(A)家庭裁判所の判断による預貯金の払戻し

家庭裁判所の遺産分割調停や審判を経て、相続人は相続預金の全部または一部を仮に取得し、金融機関から単独で払戻しを受けられます。

単独で払戻しができるのは、家庭裁判所が認めた金額までとなります。

【家庭裁判所の判断による預貯金の払戻しに必要な書類】

・家庭裁判所の審判書謄本

・預金の払戻しを希望する人の印鑑証明書

(B)家庭裁判所の判断を経ない預貯金の払戻し

家庭裁判所の判断を経なくても、各相続人は相続預金のうち、自らの法定相続分の3分の1相当の金額について単独で払戻しを受けられます。ただし払戻しを受けられるのは金融機関ごとに150万円が上限です。同一金融機関の複数支店に預金がある場合は、支店ごとに上限が150万円ではなく、その金融機関の全支店の預金を合計した上で上限が150万円となります。

【家庭裁判所の判断を経ない預貯金の払戻しに必要な書類】

・被相続人の除籍謄本、戸籍謄本または全部事項証明書

(出生から死亡までの連続した戸籍謄本など)

・相続人全員の戸籍謄本または全部事項証明書

・預金の払戻しを希望される方の印鑑証明書

上記の書類は一般的な例です。金融機関によって必要とする書類は異なります。

詳しくは取引金融機関に問い合わせが必要となります。

遺産相続に関する【7つの時効】

遺産相続には、実は7つの時効があります。

これらの時効や期限を知らなかった場合、本来もらえるはずの財産がもらえなかったり、本来払う必要のない債務を払うことになったりと、重大な不利益を被る可能性があります。

時効の期日を把握して遺産相続で思わぬ落とし穴にハマらないようにしなければなりません。

ぜひ参考にしてください。

「時効」についての解説

各手続きの「時効」について解説していきます。

これからご説明するものは全員が対象という訳ではございませんのでご留意ください。

遺産分割をする権利(遺産分割請求権)の「時効」について(民法第907条)

被相続人(亡くなった方)が、遺言書を書いていなかった場合には、相続人間で遺産をどのように分けるのかを話し合いで決めなければいけません。

この話し合いを、「遺産分割協議」と言います。そして、1人の相続人が他の相続人に対して「遺産分割をしましょう」と言う権利のことを、「遺産分割請求権」と言います。

この「遺産分割請求権」には、時効はありません。つまり、生きている限り永遠に請求することができます。

しかも、仮に遺産分割をしていない状態で亡くなってしまったとしても、この「遺産分割請求権」は相続され次の世代の者が権利行使することができますので文字通り、永遠に存続します。

遺留分減殺請求権の「時効」について(民法第1042条)

遺留分減殺請求権の時効は、1年です。相続の開始(被相続人の死亡)を知った日から1年間です。なお、相続の開始を知っていない状態ですと、この時効は10年となります。

なお、「遺留分減殺請求権」とは、遺言書によって財産を多くもらう人に対して、財産をあまりもらえない人が追加で財産をもらえるように請求できる権利のことを言います。

例えば、相続人が長男及び長女の子供2人の状態で、被相続人である父は生前に長男を可愛がりすべての財産を長男に渡す旨の遺言書を書いていたとします。

この遺言書自体の内容は無効ではありませんが、このようにあまりにも遺産の取得に偏りができてしまうと残された相続人の生活もありますので、法律で、「最低限の遺産をもらえる権利」が長女に保証されています。

この「最低限の遺産をもらえる権利」のことを「遺留分」と言い、それを請求する権利のことを「遺留分減殺請求権」と言います(民法第1031条)。

遺留分減殺請求をする立場側から考えると、相続の開始を知ってから1年以内に遺留分減殺請求をしなければ、今後一生その請求はできなくなってしまいます。

本来自分がもらえるはずの相続財産がもらえなくなってしまいますので、注意が必要です。

また、遺留分減殺請求をされる側の立場ですと、遺留分を侵害して自分が多く財産を受け取っている場合、この時効である1年(10年)を経過しないと、他の相続人から遺留分の減殺請求を受ける可能性があります。

例えば、遺産を相続して使ってしまっていれば、自分の財産を削ってこの減殺請求分の遺留分を他の相続人に渡す必要さえでてきますので、注意が必要です。

相続回復請求権の「時効」について(民法第884条)

実際には相続人でないものが、あたかも相続人であるかのように財産を相続してしまうような場合がごく稀にあります。例えば外観上(書類上)は相続人でも、実は相続排除や相続欠格などで相続人としての地位を失っていたような場合です。

その場合に、本当の相続人がこの偽の相続人に対して「相続財産を返せ」という権利のことを「相続回復請求権」と言います。

この相続回復請求権の「時効」は、5年です。

本当の相続人が自分の権利を侵害されているということを知った日から5年です。

なお、この事実を知らない場合にはこの時効は20年となります。

相続税に関する「時効」について(国税通則法第70条)

相続税に関する「時効」は原則5年です。

相続税の申告期限(死亡日から10か月後(相続税法第27条))から5年ですので、相続開始(死亡日)からですと5年10か月ということになります。ただ、悪意がある場合には、時効は7年となります。

申告が必要であることを知っていてしなかった場合や意図的に財産を隠していた場合等が該当します。

なお、仮に時効後に財産の漏れが見つかっても、お咎めは一切ありませんので安心してください。

借金の相続に伴う相続放棄の手続きの「時効」について

(民法第915条)

相続するものが借金しかない場合等には、相続を「放棄」するという方法があります。

これを「相続放棄」と言いますが、この「相続放棄」の時効(つまり期限)は、相続の開始(死亡)を知ってから3か月となります。

但し、「やむを得ない事情がある場合」には、この3か月を過ぎても、相続放棄が認められる可能性もありますので、3か月を過ぎたからといって機械的にあきらめるのはやめましょう。

不動産の名義変更に関する「時効」について

不動産を相続した場合には、名義変更(相続登記)をする必要があります。

この名義変更には、いつまでにしなければいけないという時効(つまり期限)は特にありません。

ただ、名義変更をしなければ、第三者に対してこの不動産は自分のものと主張することができませんので、その不動産を使っての売却等の法律行為は一切できないこととなります。

2021年4月に「相続登記を義務化する」改正法案が可決され、2024年を目途に施行される見込みです。

改正法が施行されると、相続登記が義務化され、それを怠った人には罰則【10万円以下の過料】が科せられることになります。

※別ページで詳しくご紹介します。

生前贈与に関する「時効」について(相続税法第36条)

年間110万円以上の金額を贈与された場合には、贈与税がかかります。この贈与税の時効は原則6年です。

贈与した日の属する年の翌年の3月15日(贈与税の申告期限(相続税法第28条)))から起算して6年となります。

但し、相続税の場合と同様悪質な場合には、時効は7年となります。

なお、ネットには贈与税の時効が5年という情報も一部ありますが、これは平成15年以前の話であり、現在は税制が改正されておりそれ以降は6年が正しい期間です。

また、“贈与した日”が起算点になるという情報もありますがこれも誤りで正しくは、前述のとおり、贈与税の申告期限から6年となります。

遺産相続の手続きには、期限や時効が存在するものがあり、その期間を正しく理解していないと知らなかったでは済まされない事態に陥ってしまう可能性があります。

本来もらえるはずであった財産がもらえなくなったり、本来払う必要がなかった借金を返済しなくてはならなくなったりすることになってしまいます。

そうならないためにも、遺産相続に関わる時効や期限はよく理解しておく必要があります。

慎重な判断が必要となりますので、もし自信がなかったり判断に迷われた場合にはルミナント・パートナーズにご相談ください。

相続登記の登録免許税の免税される場合がある

平成30年度の税制改正により、相続による土地の所有権の移転の登記について、次の登録免許税の免税措置が設けられました。

また、令和3年度の税制改正により、免税措置の適用期限が令和4年(2022年)3月31日までに延長されました。

- 相続により土地を取得した方が相続登記をしないで死亡した場合

- 市街化区域外の土地で市町村の行政目的のため相続登記の促進を特に図る必要があるものとして法務大臣が指定する土地のうち,不動産の価額が10万円以下の土地

相続により土地を取得した方が相続登記をしないで死亡した場合

個人が相続(相続人に対する遺贈も含みます。)により土地の所有権を取得した場合において、当該個人が当該相続による当該土地の所有権の移転の登記を受ける前に死亡したときは、平成

30年4月1日から令和4年(2022年)3月31日までの間に当該個人を当該土地の所有権の登記名義人とするために受ける登記については、登録免許税を課さないこととされました。

免税を受けることができるのは、上記のとおりです。

登記名義人となっている被相続人Aから相続人Bが相続により土地の所有権を取得した場合において、その相続登記をしないまま相続人Bが亡くなったときは、相続人Bをその土地の登記名義人とするための相続登記については、登録免許税が免税となります。

登録免許税の免税措置の適用を受けるためには,免税の根拠となる法令の条項を申請書に記載する必要があります。

市街化区域外の土地で市町村の行政目的のため相続登記の促進を特に図る必要があるものとして法務大臣が指定する土地のうち、不動産の価額が10万円以下の土地

土地について相続(相続⼈に対する遺贈も含みます。)による所有権の移転の登記又は表題部所有者の相続人が所有権の保存の登記を受ける場合において

当該土地が市街化区域外の土地であって、市町村の行政目的のため相続登記の促進を特に図る必要があるものとして、法務大臣が指定する土地(下欄参照)のうち、不動産の価額(※1)が10万円以下の土地であるときは、平成30年11月15日から令和4年(2022年)3月31日までの間に受ける当該土地の相続による所有権の移転の登記又は令和3年(2021年)4月1日から令和4年(2022年)3月31日までの間に当該土地の表題部所有者の相続人が受ける所有権の保存の登記については、登録免許税を課さないこととされました。

※1不動産の所有権の持分の取得に係るものである場合は,当該不動産全体の価額に持分の割合を乗じて計算した額が不動産の価額となります。

法務大臣が指定する土地については、法務局・地方法務局のホームページにて。

遺言書の見直し

今回の見直しの対象は自筆証書遺言です。

- 自筆証書遺言作成における緩和

- 法務局での自筆証書遺言の保管制度の新設

自筆証書遺言作成における緩和

(施行日2019年1月13日)

「自筆」とあるように、以前は遺言書は全て手書きで作成しなければなりませんでした。

今回の見直しにより、遺言書のうちで財産目録については、パソコンで作成してたりコピーでも良いこととなりました。ただし、この場合は財産目録の各頁に署名押印が必要です。

法務局での自筆証書遺言の保管制度の新設

(施行日2020年7月10日)

自筆証書遺言は公正証書遺言と違って自ら保管の手立てをする必要があり、偽造・変造や紛失の恐れがありました。法改正により2020年7月1日以降、法務局で自筆証書遺言を保管する制度が始まっています。法務局での保管には費用がかかりますが、自宅等で保管するリスクからは開放されます。

またこれまでは相続開始後に遺言書の存在と内容を通知し、遺言書の形状、状態、内容などを明確にして改ざんを防ぐために家庭裁判所で「検認」する必要がありました。しかし「検認」も法務局での保管制度を利用した場合には不要になります。

2021年7月版

カテゴリー別!

人気ランキングで1位に輝いた保険一覧

- 学資保険

明治安田生命「明治安田生命つみたて学資」 - 個人年金保険

明治安田生命「年金かけはし」 - がん保険

チューリッヒ生命「終身ガン治療保険プレミアムZ」 - 医療保険・入院保険

チューリッヒ生命「終身医療保険プレミアムDX」 - 女性保険

SOMPOひまわり生命「フェミニーム」 - 生命(死亡)保険

SBI生命「SBI生命 クリニック定期!Neo」 - 終身保険

オリックス生命「終身保険RISE(ライズ)」 - 収入保証保険

東京海上日動あんしん生命「家計保証定期保険NEO」 - 介護保険

住友生命「1UP Vitality」

今回は最新のランキングの一部をご紹介させていただきました。

お客様に合わせたプランをご提案します。ご相談くさださい。

配偶者居住権の新設

配偶者居住権の新設は、亡くなった方(被相続人)の死亡によって残された配偶者が、以前と同じ生活の場を維持できるようにするための方策です。今回の改正で、以下の2つの居住権が新設されました。

- 配偶者居住権

- 配偶者短期居住権

配偶者移住権とは

配偶者居住権とは、相続が開始したときに、被相続人が所有する住宅に住んでいた配偶者が、その住宅に生涯または一定期間、これまでどおり無償で居住できる権利です。配偶者居住権は、遺産分割や遺贈等によって取得できます。 配偶者居住権について、具体的な例を使って説明します。

<相続人と相続財産の例>

相続人 : 配偶者、子ども1人

相続財産 : 自宅 2,000万円

預貯金 3,000万円

この例では、相続人は配偶者と子ども1人の合計2人です。配偶者と子どもの配分は1対1です。

この例で、配偶者居住権を使わなかった場合と使った場合の違いを比べてみましょう。

相続で配偶者居住権を行使しない場合

配偶者居住権を行使しない場合、つまり従来の相続方式の場合を解説します。

配偶者と子どもの相続配分は2分の1ずつです。相続財産の合計は金額にして5,000万円。ということは、配偶者が配偶者居住権を行使せずに自宅を相続すると、銀行預金は500万円しか相続できません。

配偶者の相続分: 自宅 2,000万円

銀行預金 500万円

子どもの相続分: 銀行預金 2,500万円

配偶者が住む場所は確保できます。しかし他に受け取れる資産は預金500万円だけです。

これからの生活を考えると、配偶者は心細く感じるかもしれませんね。

次に配偶者居住権を行使した場合はどうなるか解説します。

相続で配偶者居住権を行使した場合

配偶者居住権を行使すると、住宅の「居住権」と「所有権」を分けることができます。

「居住権」と「所有権」を分けて相続すると、以下のようになります。

配偶者の相続分: 配偶者居住権 1,000万円※

銀行預金 1,500万円

子どもの相続分: 負担付所有権 1,000万円※

銀行預金 1,500万円

配偶者居住権を行使することで、残された配偶者が住む場所と生活費の両方を確保することができました。これなら配偶者の相続以後の生活の不安も減るでしょう。

負担付所有権とは、所有権ではあるものの、制限のある所有権のことです。

さらに宅地に関する配偶者居住権には、宅地の評価額を減額して相続税を軽減する「小規模宅地等の特例※」が適用できる場合があります。(※小規模宅地等の特例が適用できるのは、一定条件を備えている場合に限ります。小規模宅地等の特例適用をお考えの方はぜひご相談ください。)

配偶者居住権の行使は、子どもにとっても節税のメリットがあります。

例えば、父親の相続(一次相続)では相続税がかかりますが、母親が亡くなった場合の二次相続では配偶者居住権は相続税の対象外となります。つまりその分が節税対策になるわけです。

配偶者居住権を行使するためには、登記が必要です。トラブルを避けるために配偶者居住権の取得後は出来るだけ早く登記をしましょう。

配偶者短期居住権とは

配偶者短期居住権は、配偶者が被相続人とともに無償で住んでいた自宅に、相続開始後の6ヶ月程度の短い期間は引き続き居住することを認める権利です。

居住可能な期間は、相続の状況より2パターンあります。

自宅が遺産分割の対象でかつ配偶者がこれに関与する場合

自宅が遺産分割の対象でかつ配偶者がこれに関与する場合は、配偶者は最低でも6ヶ月は自宅に居住可能です。居住建物に関する遺産分割協議成立日が6ヶ月より遅い場合には、その成立日まで居住できます。

自宅を第三者へ遺贈した場合および配偶者が相続放棄した場合

自宅を第三者へ遺贈した場合および配偶者が相続放棄した場合、配偶者は、自宅の新たな所有者から配偶者短期居住権の消滅請求を受けてから6ヶ月は居住可能です。

「配偶者短期居住権」は、配偶者が被相続人とともに住んでいた自宅に、最低6ヶ月間は継続して住めるようにするものです。被相続人が亡くなってすぐに、配偶者が住む家を失うのを回避するよう配慮した制度と言えます。

お役立ち情報

Coming Soon…

士業に直接聞く前に、まずはご相談ください

お悩みを解決します!

直接士業に相談するのはハードルが高いと思っている方は

まず当社へご相談くさださい。

保険のプランナーとしてではなく、投資信託や不動産など多岐にわたる専門家を踏まえ、オンリーワンの解決策のご提案いたします。

また、個人だけでなく企業の成長戦略を踏まえた財務的課題にも対応しております。

これまで個人の相続から事業承継まで幅広く対応しているのも弊社の強みとしています。

長年の経験よりご本人様だけでなく、ご家族皆様が笑顔でいられるようなサービス提供を心掛けております。

代表 中島祐司

新着情報

お客様の声

丁寧な対応に安心

40代女性 Aさま

ルミナント・パートナーズさんには丁寧に対応していただき、安心してサービスを利用できました。

お勧めしたい人材

60代男性 Yさま

このたびは、たいへんお世話になりました。ありがとうございました!知人にも、ぜひ㈱ルミナント・パートナーズさんの中島さんをお勧めしたいです。